Какую декларацию можно сдать, если в течение всего года деятельность не велась

Если у вас «упрощенка» с объектом доходы

У вас также могут возникнуть ситуации, при которых вам будет удобно сдать единую (упрощенную) декларацию. Поэтому статья будет вам интересна.

Бизнес создают для того, чтобы получать прибыль. Но бывают ситуации, когда работу организации нужно на время прекратить, например для того, чтобы минимизировать возможные убытки. Соответственно деятельность какое-то время не ведется, но и закрывать фирму планов нет. В этом случае организация, пусть и не имеющая доходов, должна отчитываться по тем налогам, в отношении которых она является налогоплательщиком. То есть получается, что в установленные сроки по всем налогам нужно сдавать «нулевые» декларации.

Однако есть более удобный вариант «нулевой» отчетности — так называемая единая (упрощенная) декларация. Она занимает всего один лист и заменяет собой все другие отчеты по налогам и сборам. Сдавать такую декларацию могут как компании на общем режиме, так и плательщики УСН. При условии, что деятельность в отчетном периоде у них отсутствовала. О том, как правильно составить такую декларацию, недавно рассказал Минфин России в письме от 08.10.2012 № 03-02-07/1-243. А мы к этому документу подготовили комментарий.

Когда можно сдавать единую (упрощенную) декларацию

Использование единой (упрощенной) декларации — это право, а не обязанность налогоплательщика. Поэтому если в какой-то период деятельность не велась, у компании есть выбор: либо сдать одну единую декларацию по всем налогам, либо подать «нулевые» по каждому. Соответственно главный вопрос заключается в том, как определить, велась деятельность или нет? Ответ содержится в пункте 2 статьи 80 НК РФ. Там сказано, что подавать единую декларацию можно, только если соблюдены два условия:

1) в отчетном или налоговом периоде у налогоплательщика не было операций по всем его счетам в банке, а также в кассе;

2) по налогам не возникло объекта налогообложения.

Если оба условия выполняются, можно спокойно заполнять единую декларацию и подавать ее не позднее 20го числа месяца, следующего за кварталом, полугодием, 9 месяцами, календарным годом.

Обратите внимание

Единую декларацию можно подавать, только если одновременно выполняются два условия: в отчетном периоде не было операций на счетах и в кассе и у организации не возникло объекта налогообложения.

Ну а «упрощенцы» могут сдавать такую декларацию раз в год — не позднее 20 января. Ведь плательщики УСН в течение года отчитываться не должны. Поэтому и единую (упрощенную) декларацию за год рекомендуется сдавать не ежеквартально, а по завершении года. С таким подходом согласны и налоговики (письмо ФНС России от 08.08.2011 № АС-4-3/12847@). Так что единую декларацию за 2012 год по «упрощенному» налогу нужно представить до 21 января 2013 года (поскольку 20 января выпадает на воскресенье). Конечно, при условии, что на протяжении всего 2012 года у вас не было движения средств по счету и в кассе, а также не возникло объекта налогообложения.

Форма единой (упрощенной) декларации утверждена приказом Минфина России от 10.07.2007 № 62н. И она действительно оправдывает свое название — проще некуда. Документ состоит всего из двух страниц. Причем вторую страницу заполняют и сдают только физические лица, не являющиеся предпринимателями. А вот компании и индивидуальные предприниматели заполняют лишь первую страницу этой декларации. На ней нужно указать совсем немного информации: наименование организации или ФИО предпринимателя, код по ОКВЭД, наименование и код налогового органа, ИНН и КПП — то есть все, что вы указываете на титульных листах других форм отчетности. И с этим сложностей возникнуть не должно.

На заметку

Единая декларация состоит из двух страниц. Первую страницу заполняют организации и предприниматели. Одновременно первую и вторую — лишь физические лица, не являющиеся предпринимателями.

Здесь же, на первой странице декларации, расположена маленькая таблица для указания налогов, по которым она представляется. Если налогоплательщик не признается плательщиком каких-либо налогов, то и в таблице их заявлять не нужно.

Важный момент — налоги нужно указывать в той очередности, в которой они описаны в главах НК РФ. Например, декларация подается по «упрощенному» и земельному налогам. Значит, в первой строке таблицы нужно указать данные по единому налогу при УСН, во второй — по земельному, так как в НК РФ глава 26.2 по УСН стоит раньше главы 31 по земельному налогу. Здесь же в специальных графах пишутся номер главы НК РФ (графа 2), код налогового (отчетного) периода (графа 3), номер квартала (графа 4). Графа для кода налогового и отчетного периода заполняется, если по налогу установлен налоговый период — календарный год (коды 3 — квартал, 6 — полугодие, 9 — 9 месяцев, 0 — год). Тогда графа 4 не заполняется. Графа для номера квартала заполняется, если налоговым периодом по налогу считается квартал (коды 01, 02, 03, 04 для I—IV кварталов). При этом одновременно в графе 3 нужно записать значение налогового периода — 3.

Обратите также внимание, что единая декларация не представляется по НДФЛ (письмо ФНС России от 21.03.2008 № 04-2-02/1021@). Ведь налогоплательщиком этого налога являются сами сотрудники, а работодатель выступает лишь посредником — налоговым агентом.

Пример. Заполнение единой (упрощенной) декларации плательщиком УСН

Предприниматель Н.В. Соколов применяет УСН. В 2012 году предприниматель деятельность не вел, объекта налогообложения по «упрощенному» налогу не возникало. Как заполнить единую (упрощенную) декларацию за 2012 год?

Для «упрощенного» налога предусмотрена только ежегодная отчетность. Следовательно, предприниматель может заполнить единую декларацию по итогам 2012 года.

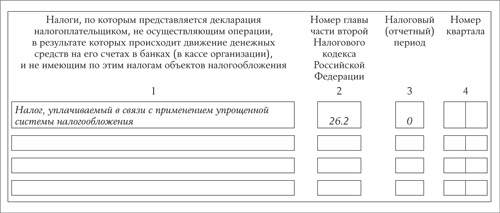

В таблице первой страницы декларации были указаны следующие данные:

— в графе 1 — наименование налога;

— графе 2 — номера глав части второй НК РФ по «упрощенному» налогу (26.2);

— графе 3 — код налогового периода — 0 (год).

Заполненная таблица страницы 1 единой декларации выглядит следующим образом.

Рисунок Фрагмент единой (упрощенной) декларации за 2012 год

Что делать, если фирма сдала единую (упрощенную) декларацию по ошибке

Итак, мы разобрались, как заполнять и сдавать единую декларацию в инспекцию. Теперь давайте поговорим о том, как можно откорректировать поданные в ней сведения.

Вносить изменения в единую декларацию нужно в двух случаях:

1) если выяснится, что на счетах компании (в кассе) все-таки проводились операции;

2) если по какому-либо налогу обнаружится объект налогообложения.

Отметим, что условие об отсутствии операций на счетах и в кассе должно выполняться обязательно. Это значит, что единую декларацию запрещено сдавать, даже если движение средств на счетах в банке было по независящим от налогоплательщика причинам. Например, от третьих лиц деньги поступили по ошибке или участники общества внесли взносы, не формирующие объект налогообложения.

Поэтому, прежде чем подать декларацию, целесообразно обратиться в банк и получить выписку по счету. Если были хоть какие-то поступления либо проводимые вами траты, подать единую декларацию вы не можете.

А как быть в ситуации, если вы подали декларацию, а потом обнаружили движение денег в отчетном периоде либо появился объект налогообложения? Именно на этот вопрос и отвечает Минфин в своем письме от 08.10.2012 № 03-02-07/1-243. Специалисты финансового ведомства говорят, что в этой ситуации нужно сдать декларации по тем налогам, которые были заявлены в единой. При этом на титульном листе в строке «Номер корректировки» укажите 1, так как эта декларация будет уточненной по отношению к ранее сданной единой декларации. А вот сдавать «уточненку» по форме единой декларации не требуется.

Хотим обратить ваше внимание, что, если вы будете таким образом «обновлять» декларации позже того срока, который установлен для их сдачи, вам могут начислить штраф по статьям 120 «Грубое нарушение правил учета доходов и расходов и объектов налогообложения» и 122 «Неуплата или неполная уплата сумм налога (сбора)» НК РФ. Если же «уточненка» подается до завершения декларационной компании по конкретному налогу, штрафов не будет (п. 2 ст. 81 НК РФ).

Представление единой (упрощенной) декларации — право, а не обязанность налогоплательщика. Такую декларацию проще заполнить, чем «нулевые». Но подавать ее нужно намного раньше — не позднее 20-го числа месяца, следующего за отчетным (налоговым) периодом.

Налогоплательщикам на УСН по единой декларации можно отчитываться, только если в течение всего года у них не было движения денег по кассе и расчетному счету и не возникло объекта налогообложения.

Если единая декларация сдана по ошибке, вместо нее нужно подать уточненные декларации по налогам, заявленным в первичной декларации.

Нюансы, требующие особого внимания